マイホームを考え始めたとき、「住宅ローンで何千万円も借りるなんて怖い…」と不安になる方も多いのではないでしょうか。

実は私も、住宅ローンと聞いたときは“一生分の大きな借金”というイメージしかなく、正直かなり心配でした。

家をローンで買った人はみんな、こんなに大金を借りてるの?って思った

でも仕組みを一つずつ知っていくと、住宅ローンはただ怖いだけのものではなく「上手に使えば家族を守ってくれる制度」だと感じるようになったんです!

この記事では、

- なぜ住宅ローンがそこまで怖くないと考えられるのか

- 実はおトクと言われる理由

- そのうえで、絶対に気を付けたいポイント

を、建売住宅を検討している初心者の方にも分かりやすく解説していきます。

知ることで気持ちが軽くなったよ

住宅ローンに対するモヤモヤを、少しずつ整理するイメージで読み進めてみてくださいね。

住宅ローンが怖いと感じるのはおかしい?多くの人が感じる不安

住宅ローンに対して不安を感じるのは、ごく自然なことです。

特に、数千万円という大きな金額を目にすると、実感がわかず「本当に大丈夫かな?」と感じやすくなります。

また、「借金=悪いもの」というイメージから、住宅ローンも必要以上に怖く感じてしまう方も少なくありません。

大きな借金が怖い…という感覚は多数派だから大丈夫!

さらに将来の収入や家族のライフスタイルを考えると、先のことが気になってしまうのも当然です。

ただ実際には、多くの家庭が同じような気持ちを持ちながら、住宅ローンを上手に活用してマイホームを手にしています。

次の章では、住宅ローンが「思っているほど怖くない」と言われる理由を、分かりやすく見ていきましょう。

怖さの正体を知って、仕組みを理解するのが大事なんだね

住宅ローンが怖くない理由とメリット

団体信用生命保険(団信)が“生命保険代わり”になる

住宅ローンには、団体信用生命保険(団信)がセットになっていることがほとんどです。

これは、万が一ローン契約者に何かあった場合、住宅ローンの残債がゼロになるという仕組み。

つまり、家族にはローンの支払いが残らず、住む家をそのまま残すことができるのです。

家族を守る仕組みが最初から付いているのは心強い

団体信用生命保険(団信)は、賃貸や現金購入にはない住宅ローンならではの大きな安心材料と言えます。

また団信があることで、民間の生命保険を見直せるケースも。

保障が重なっている部分を調整すれば、毎月の保険料を抑えられる可能性もあります。

住宅ローン控除で税金が戻ってくる

住宅ローンには、住宅ローン控除(減税制度)という仕組みがあります。

これは年末時点のローン残高に応じて、所得税や住民税の一部が戻ってくるという税金の優遇制度。

結果としてこの控除があることで、実質的な支払い負担は想像よりも軽くなるのです。

お金が戻ってくるのはうれしい!

「ただローンを払い続けるだけ」ではなく、国の制度を活用しながら返していけるのは大きなメリットですね。

※住宅ローン控除はとても心強い制度ですが、購入時期によって条件が変わったり、年収によって戻ってくる金額が異なります。詳しい内容は、ハウスメーカーさんや金融機関など、プロに確認してから進めるのがおすすめです。

家賃と違い「資産」になる

賃貸の場合、毎月家賃を払ってもその物件は自分のものにはなりません。

一方で住宅ローンは、返済するたびに自分の資産が増えていく仕組みです。

将来、

- 売却する

- 賃貸に出す

といった選択肢が取れるのも、持ち家ならではの強み。

もちろん必ず値上がりするわけではありませんが、「住みながら資産を持つ」という考え方ができるのは、安心材料のひとつです。

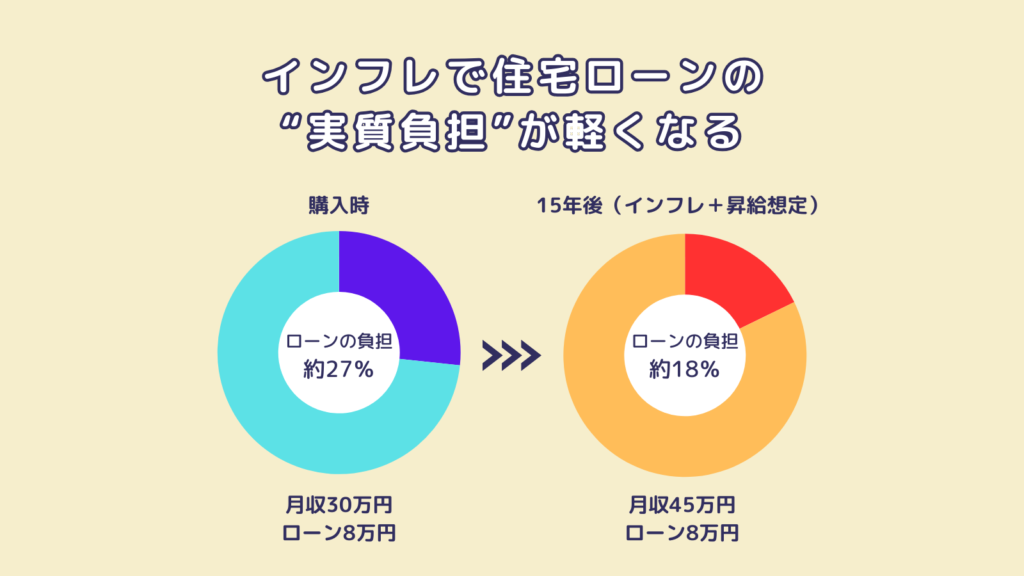

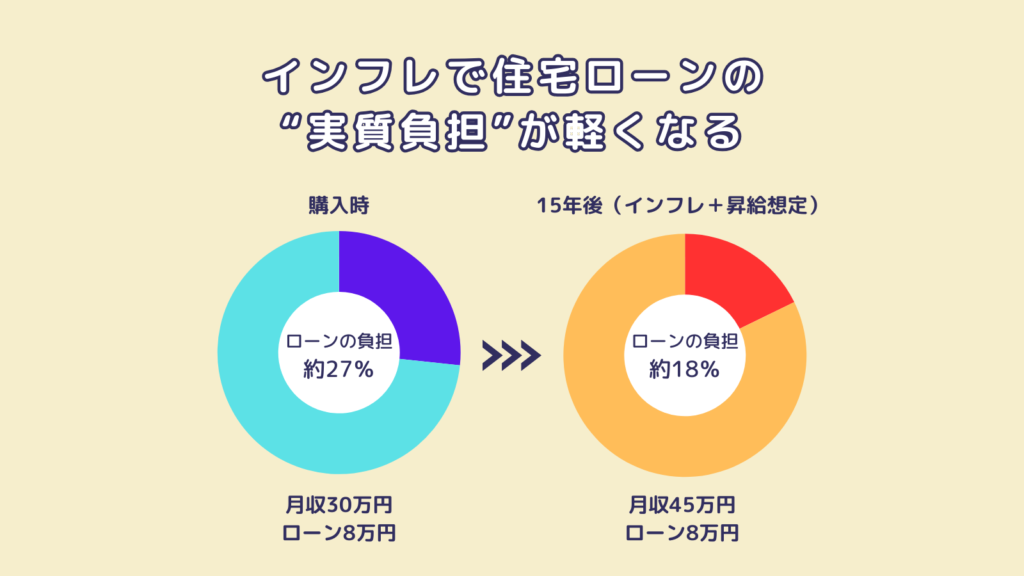

インフレ時代では住宅ローンは有利になりやすい

最近は、物価上昇やインフレという言葉を耳にする機会も増えました。

インフレが進むと、現金の価値は相対的に下がっていく一方で、住宅のような実物資産は価値を保ちやすい傾向があります。

インフレとは

インフレとはインフレーションの略で、物やサービスの価格が全体的に上昇していくことをいいます。適度なインフレは、賃金の上昇や消費の活発化につながるとされています。

インフレになっても、住宅ローンの返済額は基本的に契約時に決まった金額のまま。

特に固定金利を選んでいれば、将来の金利上昇に左右されず返済の見通しを立てやすいのも安心ポイントです。

物価が上がる「前」に買ったものは、物価が上がった後でも安い金額のままなんだよね

住宅ローンで気を付けるポイント

オーバーローンに注意する

住宅ローンで一番気を付けたいのが、オーバーローンです。

これは、「借りられる額」と「無理なく返せる額」を混同してしまうこと。

金融機関が提示する上限額まで借りられたとしても、それがそのまま安心して返せる金額とは限りません。

一般的には、返済比率は年収の25〜30%以内が目安とされています。

無理なローンを組むと、生活費や教育費が圧迫され、後悔につながりやすくなるため要注意。

背伸びしすぎないのが一番大事だね

土地価格と建物価格のバランスに注意

特に注文住宅でありがちなのが、“安くて不便な土地に豪華な建物を建ててしまう”ケースです。

住んでいる間は満足でも、いざ売却しようとすると立地の影響で価格が大きく下がってしまうこともあります。

その点、建売住宅は

- 需要のある立地が選ばれやすい

- 建物価格が注文住宅より抑えられている

という特徴があり、バランスが取りやすい傾向があります。

将来売る可能性が少しでもあるなら、「今の暮らし」だけでなく「将来の価値」も意識しておきたいですね。

建売はバランスが取れているのが安心ポイント!

維持費・将来の出費を考えておく

住宅ローン以外にも、家にはさまざまなお金がかかります。

代表的なものは、

- 固定資産税

- 火災保険、地震保険

- 10年後以降に必要なメンテナンス費用

こうした「ローン以外のお金」も含めて考えておくことが大切です。

事前に想定しておけば、「こんなはずじゃなかった…」という不安も減らせます。

まとめ|住宅ローンは「怖い」から「知って安心」へ

「住宅ローンが怖い」と感じてしまう方は少なくありませんが、何千万円という金額を前にすれば不安になるのは当たり前の気持ちです。

でも住宅ローンの仕組みやメリットを知っていくと、ただの「大きな借金」ではなく、暮らしと家族を支えるための制度として考えられるようになります。

大切なのは「無理のない借入額を選ぶ」ことと、「将来のライフプランも含めて考える」こと。

そして、不安なときは一人で悩まず事前審査やプロへの相談から一歩ずつ進めていくことです。

家は資産であり頼れる保険、と考えられるようになったよ

住宅ローンへの不安が少しでも軽くなり、「自分たちに合ったマイホーム計画」を考えるきっかけになればうれしいです。

【わが家が後悔のない建売選びができた理由】

「良い建売住宅」に出会えるかどうかは、たしかにタイミングやご縁も関係します。

でも、実は “当たり” を引ける確率をグッと高める方法があるんです!

- 自分たちの理想・希望をしっかり言語化しておく

- 家の性能や価格相場について、ある程度知識を身につける

- いくつかの物件や会社を比較して、目を養う

とはいえ、これらを自力で全部やるのは大変そう…時間もかかりそう…と思う方も多いはずです。

そんなときにオススメなのが「注文住宅(モデルハウス)の見学」に行くこと。

実は、注文住宅を見学すると

- 住宅会社の提案力や標準仕様が分かる

- 建売と注文の“違い”がよく理解できる

- 予算や希望の整理が自然とできる

などなど、建売選びにも大きなメリットがたくさん。

わが家はこの方法で、理想の建売に出会えました!

注文住宅の見学にはいろいろな方法がありますが、まずは来場特典やキャンペーンのあるイベント参加が一番手軽でおトク。

「持ち家計画」なら、ハウスメーカー・工務店の展示場・店舗への来場予約がネットで60秒、サクッと完了できます。

さらに今なら5,000円分のギフト券を「相談・見学完了」した会社の数だけプレゼント!

この機会にぜひ見学に行ってみてね